Hoy vamos a ver cómo meter los dividendos en la declaración de la renta.

Comienza la temporada de la declaración de la Renta y como viene siendo habitual, os traemos los artículos actualizados con los cambios de nuestra «querida» administración.

Para este artículo es interesante echarle un ojo a estos otros: cuentas multidivisa y dividendos extranjeros. No es obligatorio pero siempre viene bien.

Actualizado a 13 de Abril de 2023

Si nuestro artículo te parece de ayuda y te ahorra tiempo y dinero, puedes invitarnos a un café para agradecérnoslo y motivarnos para seguir haciendo este tipo de artículos en el futuro :). ¡¡Gracias!!

Sin más dilación, al turrón.

¿Qué vamos a ver?

Antes de empezar

Antes de comenzar, un pequeño truco para movernos más rápida y cómodamente por las diferentes páginas dentro del borrador. Si hacemos click sobre alguno de los dos números de la barra de navegación (en el 50 o 54 en esta captura):

Se nos abrirá una ventana como esta:

Metemos el número de página a la que queramos ir y pinchamos en Aceptar. El programa nos llevará directamente a esa página sin tener que andar pinchando en las flechas de anterior o siguiente. Esto nos ahorrará tiempo ya que nosotros siempre damos el número de página al que tenemos que ir a introducir datos.

Ahora sí, tras este pequeño pero muy útil truquillo, comenzamos.

Cómo meter los dividendos en la declaración de la renta

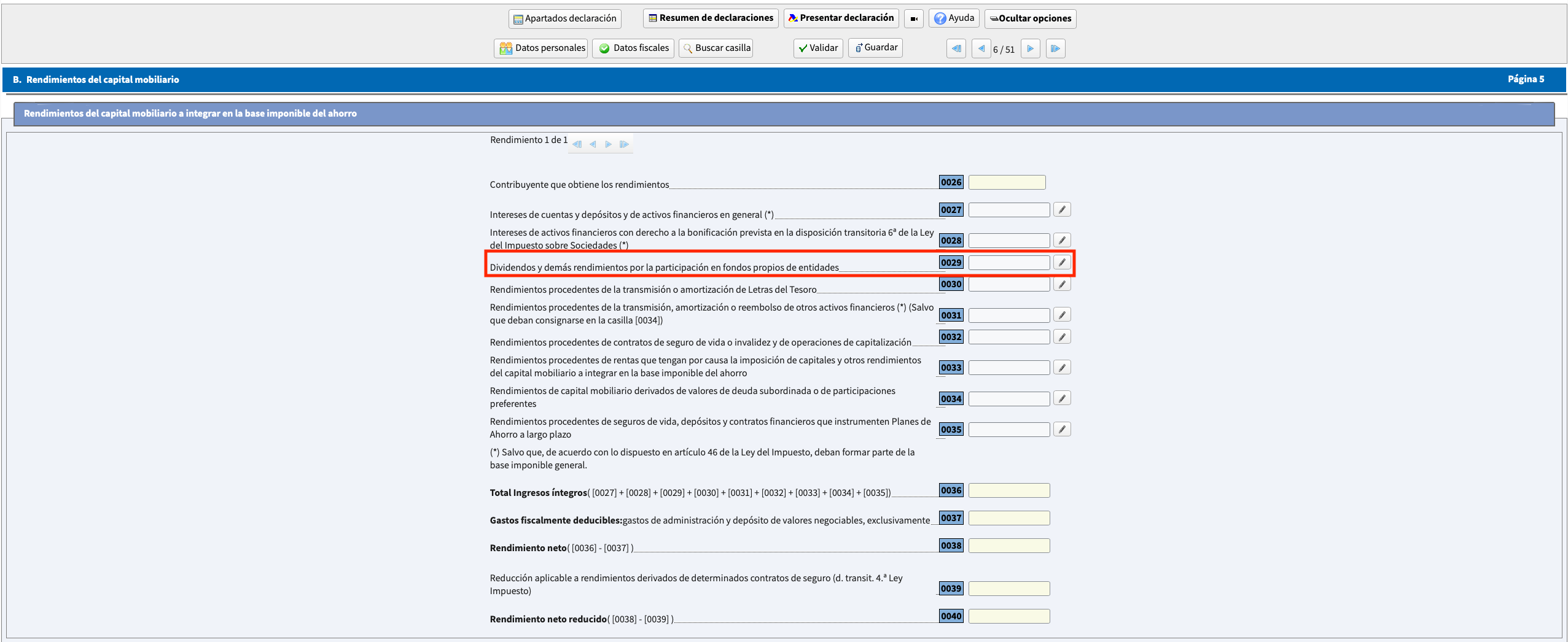

Lo primero que tenemos que hacer es añadir todos los dividendos a nuestro borrador. Así pues, nos vamos a la página 6 (Nota: cuando hablamos de página nos referimos a la que está en el centro de la imagen en la barra de arriba (6/54), no el texto de la derecha en la barra azul (Página 6). Eso será así para todo el artículo), bajo B. Rendimientos del capital mobiliario –> Rendimientos del capital mobiliario a integrar en la base imponible del ahorro -> Dividendos y demás rendimientos por la participación en fondos propios de entidades (casilla 29):

Si usáis un broker que deposite los valores en España tipo ING o Self Bank, estos datos habrán sido incorporados al borrador automáticamente. Si tenéis brokers que no depositan los valores en España tipo DeGiro o Interactive Brokers, éstos no aparecerán y tendremos que añadirlos nosotros.

Aunque no tengáis brokers «extranjeros», es vital que comprobéis que los datos son correctos. No sería la primera vez que algún broker comete un error o pasa información inexacta. Y tanto si es a favor como en contra nos puede suponer un gran problema. Por eso siempre recomendamos llevar nosotros mismos las cuentas y nunca confiar todo al broker. Y por supuesto comprobar que nuestro broker/s ha pasado toda (y bien) la información al borrador.

Pinchamos en el lápiz y se nos abre una pantalla como ésta:

¿Qué tenemos que meter aquí?

Muy sencillo.

- Ingresos íntegros: Suma de todos los dividendos recibidos. Extranjeros y Españoles. En euros y cantidad bruta.

- Retenciones: la retención practicada en destino. Extranjeros y Españoles. En euros. Esto es, a los dividendos brutos recibidos en origen, hay que aplicarle la retención en origen: 15% USA y Holanda, 26,375% Alemania, 0% UK… Lo que queda, es el neto de origen, y a lo que hay que aplicarle el 19% de retención de destino. Tenéis un ejemplo bastante explicativo aquí. Ahora veremos un ejemplo de todos modos.

- Gastos de administración y depósito: aquí se puede poner la suma de todos las comisiones de custodia o cobro de dividendos (si habéis tenido). En esta casilla se puede meter la comisión mensual obligatoria de Interactive Brokers (ojo, solo aquella cantidad de los 120$ que no habéis utilizado) o la de conectividad de DeGiro, por ejemplo.

Ejemplo simple para broker «español»

Supongamos que cobramos los siguientes divis brutos en un broker «español» tipo ING o Self Bank:

- España: 1.000€

- USA: 700€

- UK: 300€

- Alemania: 500€

¿Cómo deberíamos rellenar la casilla 0029?

- Ingresos íntegros: 1.000 + 700 + 300 + 500 = 2.500€

- Retenciones: este es menos fácil:

- España: 1.000 * 0,19 = 190€.

- USA: 700 * 0,15 = 105€ (recordad que es retención de ORIGEN, esto es, un 15%).

- UK = 0€ (UK no retiene de ORIGEN).

- Alemania = 500 * 0,26375 = 131,875€.

- Retención de Destino (una vez tenemos lo que nos retienen en Origen, hay que aplicar el 19% a lo que nos queda): 700 + 300 + 500 – 105 – 0 – 131,875 = 1.263,125 * 0,19 = 239,99€ (esta es la retención de Destino a los divis extranjeros).

- Sumamos todas las retenciones en destino: 190 + 239,99 = 429,99€

- Gastos de administración y depósito: 100€ (supongamos que no hemos hecho compras en IB y nos han cobrado íntegramente los 120 dólares de custodia y eso son 100€).

Eso es todo. Como vemos, bastante sencillo hasta el momento…¿no?

Si solo has cobrado dividendos españoles, tus obligaciones con Hacienda en cuanto a divis acaban aquí. Si has cobrado dividendos fuera de España, entonces aún nos queda un pequeño paso más para meterlos correctamente en la declaración.

Doble Imposición Internacional

Si hemos cobrado dividendos extranjeros debemos meter los datos para recuperar la doble tributación si tenemos broker «español» o pagar lo que nos hemos ahorrado si tenemos un broker «extranjero».

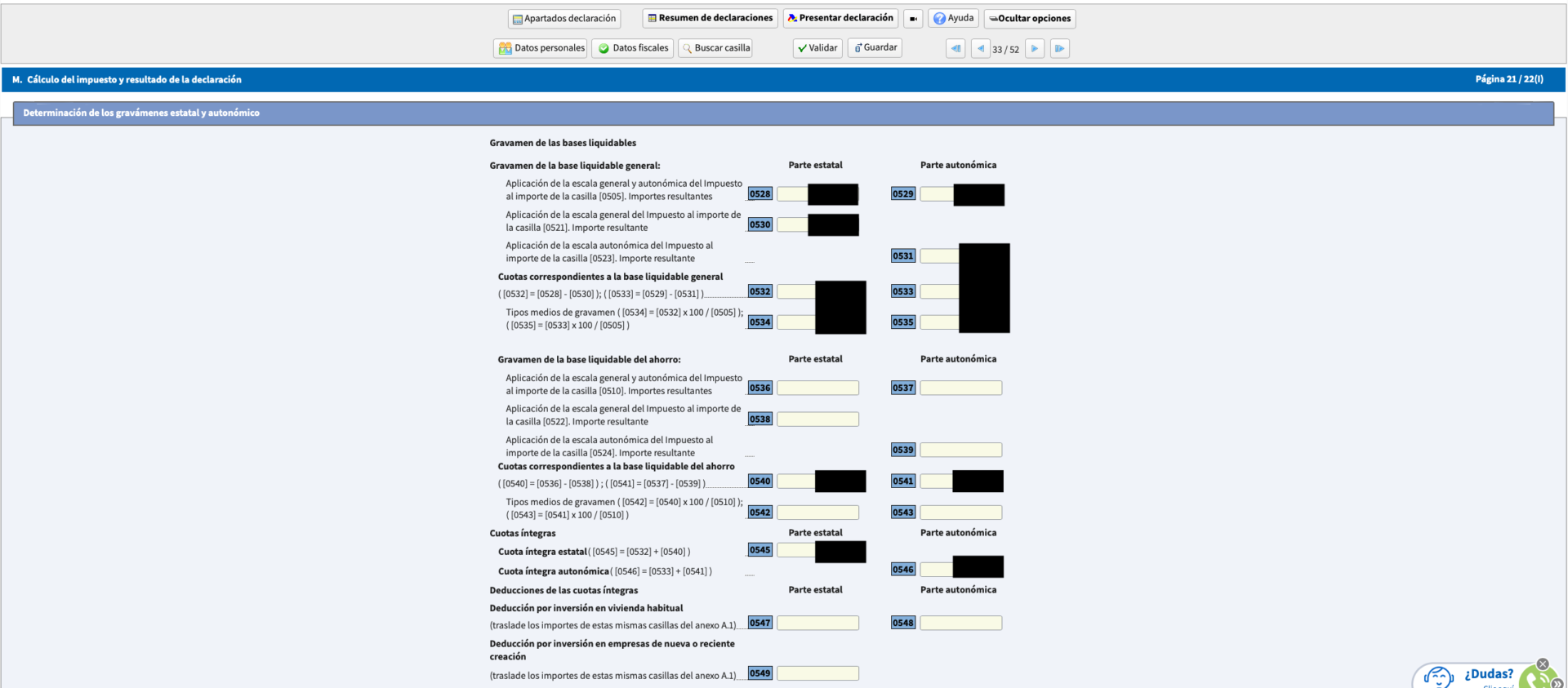

Para ello debemos irnos a la página 33 del borrador. Sección M. Cálculo del impuesto y resultado de la declaración:

Aquí nos tenemos que ir un poco más abajo donde dice Cuota resultante de la autoliquidación:

La casilla en cuestión es la 0588 – Deducciones por doble imposición internacional, por razón de las rentas obtenidas y gravadas en el extranjero. Pinchamos en el lápiz para introducir los datos.

Pinchamos en el lápiz de Rentas incluidas en la base del ahorro. Se nos abrirá una pantalla como esta:

¿Qué tenemos que meter aquí?

- Rendimientos netos reducidos del capital mobiliario obtenidos en el extranjeros incluidos en la base del ahorro: son los dividendos extranjeros brutos sujetos a retención de origen. Es decir, la suma de todos los dividendos extranjeros brutos menos los de UK (o cualquier otro cuya retención de ORIGEN sea 0). En Euros.

- Impuesto satisfecho en el extranjero: los impuestos pagados en el extranjero hasta un máximo del 15% (por el tratado de doble imposición). Para USA y Holanda sería todo ya que retienen de origen el 15%, pero para Alemania solo podríamos meter el 15%, no el 26,375% que actualmente retienen de origen.

Siguiendo nuestro ejemplo

Recordemos que supusimos que habíamos cobramos los siguientes divis brutos en un broker «español»:

- España: 1.000€

- USA: 700€

- UK: 300€

- Alemania: 500€

¿Cómo deberíamos rellenar la casilla 0588?

- Rendimientos netos reducidos del capital mobiliario obtenidos en el extranjeros incluidos en la base del ahorro: 700 + 500 = 1.200€

- Impuesto satisfecho en el extranjero: para este hay que hacer algún cálculo sencillo extra:

- USA: 700 * 0,15 = 105€

- UK = 0€ (UK no retiene de ORIGEN).

- Alemania = 500 * 0,15 = 75€ (aunque Alemania retiene el 26,375% de origen, solo podemos indicar el máximo del convenio de doble imposición, esto es el 15%).

- Sumamos todo: 105 + 0 + 75 = 180€

Y aunque os parezca increíble ya hemos acabado. No hay que hacer nada más. De verdad.

Ejemplo teniendo broker «español» y «extranjero»

Supongamos ahora que tenemos un broker «español» y otro «extranjero». ¿Cómo habría que meter los dividendos en la declaración de la renta en este caso?

Vamos a suponer también que las acciones Españolas están en un broker «español» (ING por ejemplo) y las extranjeras en un broker «extranjero» (Interactive Brokers por ejemplo). Además, suponemos las mismas cantidades:

- España: 1.000€

- USA: 700€

- UK: 300€

- Alemania: 500€

Comencemos:

Casilla 0029

- Ingresos Íntegros: 1.000 + 700 + 300 + 500 = 2.500€

- Retenciones: este es más fácil que en el ejemplo anterior:

- España: 1.000 * 0,19 = 190€.

- Como las extranjeras las tenemos en Interactive Brokers y no hemos pagado ninguna retención en destino (esto es en España), no metemos nada de esto.

- Total = 190€

- Gastos de administración y depósito: 100€ (supongamos que no hemos hecho compras en IB y nos han cobrado íntegramente los 120 dólares de custodia y eso son 100€).

Y ya está. Todavía más sencillo.

Casilla 0588

- Rendimientos netos reducidos del capital mobiliario obtenidos en el extranjeros incluidos en la base del ahorro: 700 + 500 = 1.200€ (recordar, solo aquellos dividendos sujetos a retención en Origen que no han pagado nada en España. No se ponen los provenientes de UK porque no retiene nada en Origen).

- Impuesto satisfecho en el extranjero: para este hay que hacer algún cálculo sencillo extra:

- USA: 700 * 0,15 = 105€

- UK = 0€ (UK no retiene de ORIGEN).

- Alemania = 500 * 0,15 = 75€ (aunque Alemania retiene el 26,375% de origen, solo podemos indicar el máximo del convenio de doble imposición, esto es el 15%).

- Sumamos todo: 105 + 0 + 75 = 180€

Fijaros que esta casilla es exactamente igual que en el anterior ejemplo, ya que lo que el programa nos pide en esta casilla es los dividendos que hemos cobrado en el extranjero y que están sujetos a retención de origen (USA, Alemania, Holanda, Francia, Portugal…) y además, los impuestos que hemos pagado en el país de origen.

Debemos rellenar esta casilla sí o sí porque de no hacerlo, el programa te aplicará el 19% de retención al ver que no has pagado nada en impuestos y por tanto estarías pagando realmente el doble (en realidad estarías pagando el 15% del tratado de doble imposición dos veces, que es justamente lo que queremos evitar rellenando esta casilla).

Ejemplo teniendo broker «extranjero»

Vamos a ver ahora cómo habría que meter los dividendos en la declaración teniendo toda nuestra cartera en un broker «extranjero».

Recordemos las cantidades:

- España: 1.000€

- USA: 700€

- UK: 300€

- Alemania: 500€

Comencemos:

Casilla 0029

- Ingresos Íntegros: 1.000 + 700 + 300 + 500 = 2.500€

- Retenciones:

- España: 1.000 * 0,19 = 190€.

- No hay que meter nada de las extranjeras porque no hemos pagado ninguna retención en destino (esto es en España).

- Total = 190€

- Gastos de administración y depósito: 100€ (supongamos que no hemos hecho compras en IB y nos han cobrado íntegramente los 120 dólares de custodia y eso son 100€).

Y ya está.

Casilla 0588

- Rendimientos netos reducidos del capital mobiliario obtenidos en el extranjeros incluidos en la base del ahorro: 700 + 500 = 1.200€ (recordar, solo aquellos dividendos sujetos a retención en Origen. No se ponen los provenientes de UK porque no retiene nada en origen. Además, tampoco se ponen las españolas porque para los residentes fiscales españoles la retención en Origen y Destino para las empresas española coincide).

- Impuesto satisfecho en el extranjero: para este hay que hacer algún cálculo sencillo extra:

- USA: 700 * 0,15 = 105€

- UK = 0€ (UK no retiene de ORIGEN).

- Alemania = 500 * 0,15 = 75€ (aunque Alemania retiene el 26,375% de origen, solo podemos indicar el máximo del convenio de doble imposición, esto es el 15%).

- Sumamos todo: 105 + 0 + 75 = 180€

Y se acabó.

Fijaos que es exactamente de la misma manera que hemos visto en el ejemplo anterior.

Hay que tener en cuenta que la retención de Origen y Destino en una empresa española para un residente fiscal español, coinciden. Es la misma. Por tanto tenemos que seguir el mismo proceso que el ejemplo anterior para meter los dividendos en la declaración.

Llevar nuestro propio registro

Lo hemos dicho en innumerables ocasiones, es fundamental llevar nuestro propio control sobre todo lo que hacemos, dividendos incluidos.

Aunque nos fiemos del broker ellos no son responsables de firmar nuestra declaración de la renta. Pero aunque lo fueran, personalmente, creemos que igualmente hay que llevar un control para saber si nos están reteniendo bien o estamos pagando de más. Es nuestro dinero y nuestra estrategia se basa en los dividendos. Tenemos que asegurarnos que cada euro que nos corresponde entra en nuestra «hucha» y no en la del broker o Hacienda.

Dicho esto, si tienes un broker «español» («español» = deposita los valores en España) como ING o Self Bank, ellos pasarán toda la información fiscal a Hacienda y te aparecerá en el borrador, pero esto no significa que la información sea correcta. Llevar un control en una hoja de excel (o similares) nos ayudará a detectar posibles fallos y a estar muy tranquilos con lo que hacemos.

Si tienes un broker «extranjero» («extranjero» = no deposita los valores en España) como DeGiro o Interactive Brokers, no pasarán información fiscal a Hacienda, por tanto tendrás que llevar un control sí o sí. Aunque el broker te dé unos extractos en los que aparece esta info, es de sobra conocido que, por ejemplo en DeGiro siempre bailan unos decimales con los dividendos (debido a que prestan tus acciones y demás).

Además, tener una hoja de excel que recoja estos datos (te vale con fecha, importe bruto en moneda local y tipo de cambio a euros como parámetros de entrada) te permite hacer todos estos cálculos de una manera super sencilla y rápida. Solo hay que usar unas cuantas fórmulas y listo. Te pegas un curro interesante un par de tardes, pero te olvidas el resto de años (hasta que nuestros queridos políticos decidan cambiar las reglas del juego una vez más, claro).

Despedida

Meter los dividendos en la declaración de la renta es sencillísimo.

Lo más complicado (que tampoco) es llevar un control de los mismos. El que más y el que menos seguro que lleva un cierto control de los dividendos que cobra. Por tanto, el 95% del trabajo ya lo tenemos hecho. Ahora solo faltaría hacer un par de cálculos más para obtener los datos que Hacienda necesita. Lo mejor de todo es que esto es un proceso automatizable, por tanto solo requerirá el esfuerzo una vez.

Y vosotros…¿Tenéis dividendos extranjeros que meter en la declaración? ¿Los tenéis en brokers «españoles? ¿Comprobáis que los datos han sido aportados correctamente?![]()

Si te ha gustado, por favor, puntúa el artículo con las estrellas de abajo y/o compártelo.

No te olvides de suscribirte al blog para no perderte nada de lo que publicamos. También puedes seguirnos en Twitter donde comentamos casi a diario.

Por último, si nuestro artículo te ha parecido de ayuda y te ha ahorrado tiempo y dinero, puedes invitarnos a un café para agradecérnoslo y motivarnos para seguir haciendo este tipo de artículos en el futuro :). ¡¡Gracias!!

Poco a Poco…

Hola IPP,

ahora que ya he entendido como declarar los dividendos, las retenciones, los gastos y la doble retención internacional, hay otra duda que se me viene a la mente:

Cuando recibimos dividendos de USA, se establece un cambio de moneda que se redondean y se pierden algunos céntimos por el camino. Cuando son pocos dividendos no pasa nada, pero normalmente son más.

¿Las pérdidas por cambio de moneda se deben declarar en algún lugar o no se pueden declaran?

Disculpa mi insistencia en preguntar, pero no quiero dejarme ningún dato al presentar la Renta.

¡Saludos!

Buenas Wifrey,

No te preocupes, pregunta todo lo que quieras, de verdad. Te acabo de responder a tu otro comentario, échale un ojo porque es importante, por favor.

¿Los dividendos USA los recibes directamente en Euros o en Dólares? Si es en Euros, no tienes que preocuparte por nada, ya que el proceso de cambio de divisa para ti es transparente y no requiere ninguna acción fiscal por tu parte.

Si los recibes en dólares, es más lioso. Si es este segundo caso, dímelo y lo miramos.

Un saludo y gracias por pasarte y comentar!

Lo recibo en euros. Así que nada, genial.

Lo mismo me sucede con la compra de acciones. No sé porqué pero al comprar acciones con DeGiro en el cambio de euros a dólares, hay algunos céntimos que desaparecen. Se lo cobran ellos por la gestión de cambio? Es normal? No hay qué declarar eso?

Gracias de nuevo!

DeGiro hace cosas muy raras con las retenciones. Se dice que es debido a que prestan tus acciones. Yo recuerdo que siempre nos retenían unos céntimos de menos en cada dividendo.

Independientemente de lo que te tengan que retener o cobrar, a la hora de declarar dividendos debes poner la cantidad cobrada y lo que te han retenido (no lo que debían haberte retenido). Hacienda se encargará de calcular el resto. Básicamente es decirle a Hacienda lo que has cobrado, lo que has pagado y en concepto de qué. Nunca hay que decirle lo que debes pagar en realidad por ello. Eso lo saben muy bien (por desgracia jejeje).

Por lo de las compras no hay que preocuparse tampoco. Nuevamente, a Hacienda, le interesas cuando vendes. Y cuando vendas tendrás que hacer la diferencia entre lo que pagaste por esas acciones y lo que has cobrado. Da igual si de los 5€ (por decir algo) de comisión que pagaste fueron 2 por el cambio de divisa y 3 por la comisión de compra. Hacienda solo quiere saber que esos 5€ están dentro de lo que pagaste y recibiste cuando compraste y vendiste tus acciones.

Un saludo!!

Muchas gracias,

Por cierto, ¡ya he hecho el D6! Es complicado esto de la fiscalidad com DeGiro, la verdad… pero supongo que cuando ya lo tienes por mano, ya es más rutinario.

¡Saludos!

De nada.

La primera vez siempre cuesta un poco, pero tampoco es para tanto… :P.

Un saludo!!

Buenos días IPP,

si envío el D6 por correo certificado, ¿no me avisarán de si lo han recibido, verdad? Me refiero a que, ¿cómo estaré seguro de que lo han recibido?

Miré la opción del certificado electrónico pero no encuentro como hacerlo. ¿Yendo a la Agencia Tributaria, ellos te lo envían?

¡Gracias!

Buenas,

Si lo mandas por correo certificado, recibirás notificación de que lo han recibido. En cuyo caso, tus obligaciones terminarían ahí. Otra opción que tienes es llevarlo a cualquier oficina con registro de entrada, de ese modo te darán un papel sellado como justificante de entrega. Lo que pase luego, ya no es responsabilidad tuya.

El certificado digital se saca aquí: https://www.sede.fnmt.gob.es/certificados/persona-fisica

Nuestra recomendación es el DNI electrónico. En cualquier comisaria de policía nacional tendrán las máquinas para hacerlo. Te lo haces tú mismo sin cita previa ni colas. Super sencillo y rápido. Y te sirve para muchísimos trámites que puedes hacer cómodamente desde tu casa y a cualquier hora del día.

Un saludo!!

Buenas tardes IPP,

ya he ido a Hacienda y todo bien, lo único que dicen que no ven muchos de esos y he estado un ratito para que encontraran donde enviarlo.

De todos modos, para el año que viene me miraré bien esto del certificado digital.

¡Muchas gracias, de verdad!

Estupendo. Ea, pues trámite quitado de encima. Hasta el año que viene, no hay que preocuparse por él :).

A mandar, para eso estamos.

Un saludo!!

Recientemente he leído en Rankia Si lo que se expone en: https://www.rankia.com/foros/fiscalidad/temas/4152160-retenciones-dividendos-degiro-no-deducibles-irpf?page=1 que la Agencia tributaria, no reconoce la retención practicada por DEGIRO (argumentando que se ha hecho fuera de ESPAÑA), y vuelve a cargarte una nueva retención del dividendo. Es eso posible??

Buenas vicenta,

Posible es (con nuestra «querida» agencia tributaria todo es posible), pero me extrañaría que fuera legal…

De todos modos se ha juntado la peor mezcla posible: hacienda y DeGiro…

Un saludo!!

Muy buen artículo de nuevo!!

Te quería preguntar si puedes compartir la hoja excel que utilizas para gestionar todo esto.

Un saludo y gracias de antemano!!

Buenas tuto,

La verdad es que muchos nos lo habéis preguntado y la respuesta es siempre la misma. Nos encantaría poder compartirla pero es prácticamente imposible. No porque no queramos, sino porque nos llevaría mucho tiempo el crear una plantilla y una especie de tutorial para explicar de dónde sale cada número, ya que nuestra hoja de excel tiene más de 25 pestañas interconectadas entre sí la gran mayoría.

Lo que sí podemos hacer, y siempre hemos hecho, es ayudaros con las fórmulas o con la estructura de la excel (tienes unos buenos ejemplos en la sección Radar: https://www.invirtiendopocoapoco.com/radar/#comment-863) . Tampoco somos expertos, pero siempre podemos deciros cómo lo hacemos nosotros para que os sirva de ejemplo o inspiración.

La verdad es que lo sentimos mucho, pero no hay mucho que podamos hacer al respecto.

Un saludo y gracias por pasarte y comentar!

Lo comprendo perfectamente

De todas formas, muchas gracias por la respuesta 😀

Enhorabuena por el blog, animáis muchísimo a invertir y hacer las cosas bien. Os sigo ya desde hace bastante tiempo pero todavía no me había animado a escribir. Enhorabuena de verdad por compartir con los demás vuestras ideas y conocimientos.

Muchas gracias sermoher :), de verdad.

Nos alegramos que hayas decidido participar, así que, cualquier cosa que quieras decir, es más que bienvenida. Y si tienes dudas o preguntas, no te cortes ;).

Un saludo!!

Buenas! Felicitaros una vez mas por este estupendo articulo donde se explica muy bien lo referente a los dividendos y como declararlos. Con ejemplos practicos se entiende todo mucho mejor. Gracias por todo el trabajo que os pegais, ayuda mucho la verdad.

Yo soy de los que tienen Degiro y la verdad no tenia ni idea de como habia que declararlos, es mas, el año pasado mi asesoria tampoco supo como hacer con las retenciones en origen y como meterlas en la declaracion, y como era muy poca cosa, ahi lo deje… Este año me propuse hacer yo todo, y gracias a este blog me facilito mucho las cosas :).

Un dato curioso con las retenciones de Degiro, y es que a mi con los dividendos de Saeta Yield del año pasado, Degiro no me retuvo nada. Entiendo que tal como dice el articulo, debo meter el importe de esos dividendos en la casilla 027, y en la casilla referente a las retenciones, tengo que poner 0 no? para que se encargue el programa de aplicarme las retenciones que me correspondan de esos dividendos de Saeta. Con los dividendos americanos no falla, aplican el 15 % de retenciones en origen, y con los alemanes aplican algo menos del 26,37 %, supongo que por eso de que prestan las acciones.

Un saludo y gracias por todo nuevamente!!

Buenas Fran,

Efectivamente, tienes que meter lo de Saeta como dices. El importe bruto y lo retenido (que en este caso es 0).

Muchísimas gracias a ti por tomarte la molestia de leernos, comentar y dedicarnos unas palabras de agradecimiento.

Un saludo!!

Estuve mirando el tema de Saeta Yield, y parece ser que aunque en el extracto de Degiro lo metan en el apartado «Dividendos y otras remuneraciones al accionista», en el extracto de ING el dividendo de Saeta aparece reflejado como Prima de emision, el cual tiene una fiscalidad diferente a los dividendos creo. Segun lei, el importe de las primas de emision solo se declara una vez se venden las acciones que dieron derecho a esa prima de emision, minorando el precio de dichas acciones. Sabeis algo del tema? Alguien sabe como se declaran las primas de emision y si hay que indicarlas en alguna casilla en concreto de la declaracion de la renta?

Un saludo y gracias por todo!

Aaamigoooo, si es una prima de emisión, efectivamente reducen el precio de compra de las acciones y no hay que declarar nada hasta que no se vendan las acciones.

Por ejemplo: Si tienes una acción con PMC de 15€ y recibes una prima de emisión de 0,10€, el nuevo precio medio de compra será de 14,90€. No se declara nada de esa prima y cuando vendas las acciones tendrás que poner como precio de adquisición los 14,90€.

Aquí tienes algo más de info: http://www.invertirenbolsa.info/fiscalidad_inversiones_2007_distribucion_primas_emision.htm

Un saludo!!

Gracias!! Todo aclarado, la declaración lista y todas mis dudas acerca de como hacerla resueltas gracias a este blog, asi da gusto! 🙂

Para este año me propuse cerrar mi cuenta con Degiro y abrir una en Interactive Brokers, y será también gracias a este blog, el cual me quitó el miedo acerca de como utilizarlo, la fiscalidad, cambio de divisas, etc.. con los estupendos articulos que están publicados. La verdad es que se aprende mucho leyendolos eh! jaja.

Un saludo y seguir así!

Me alegro que hayamos podido ayudarte :).

Muchísimas gracias por tus palabras, Fran :). Nos ayudan muchísimo a seguir al pie del cañón.

Un saludo y gracias por pasarte y participar!

Buenas noches.

Una pregunta…»la conexión de conectividad con el mercado» que se nos cobra en DeGiro, son 2,5€ por mercado en el que hayamos operado durante el año, ¿se puede meter en los «Gastos de administración y depósito»?

Gracias.

Buenas Lowyes,

Sí, se puede meter :).

Un saludo!!

Hola, Soy lector en la sombra desde hace tiempo. Te hago una pregunta por si se te ha dado el caso. Tengo IB y en 2017 vendí unos derechos sobrantes del dividendo de Ferrovial. En dicho importe no se me aplicó retención. Creo que debo sumar ese importe al total bruto de dividendos cobrados e incluirlo en la casilla 27. ¿Qué opinas?

Felicidades por la página y muchas gracias por el trabajo que realizas.

Muy buenas Mixto,

Muchas gracias por leernos.

Depende. Si los vendiste a Ferrovial (a la empresa, vaya) efectivamente se declaran como un dividendo. Pero si los vendiste a mercado (como sospecho que hiciste) tributan como una ganancia patrimonial (una plusvalía). Por tanto tendrás que declararlo como si de una venta de acciones se tratara.

El precio de adquisición sería 0 y el de transmisión lo obtenido por la venta (comisiones incluidas). La buena noticia es que podrás compensar esas ganancias con otras pérdidas provenientes de venta de acciones, fondos, derivados, inmuebles…

Para declarar la plusvalía: https://www.invirtiendopocoapoco.com/declarar-la-venta-de-acciones/

Para más info: http://www.invertirenbolsa.info/Fiscalidad-acciones/fiscalidad-dividendos-flexibles-scrip-dividends-dividendos-eleccion-y-similares-ejercicio-2015-declaracion-que-se-presenta-en-mayo-junio-de-2016.html

Un saludo y gracias por pasarte y comentar!

Muchas gracias por la respuesta. Pues en el extracto de IB me viene en el apartado de dividendos y me aparece con esta descripción «EXPIRE DIVIDEND RIGHT (Ordinary

Dividend)», es decir, que yo los derechos sobrantes los dejé ahí a que terminara el plazo sin hacer nada y se vendieron al acabar el plazo. En este caso se venden a la empresa?

No, en ese caso se venden a mercado el último día de negociación, por lo tanto tienes que declararlo como una plusvalía.

Gracias por compartir tu caso con nosotros pues nos ha resuelto una duda que no nos habíamos planteado y es qué hace IB con los derechos sobrantes durante un scrip dividend. Mientras ING los vende a mercado el último día de negociación (el dinero para ti), DeGiro se «los queda» (el dinero para ellos). No sabíamos qué hacía IB pero ahora ya sí :). Así que, gracias :).

Un saludo!!

Gracias a ti, todo aclarado 😀

Un momento, todo no está claro. Yo he vendido recientemente en el mercado derechos de Repsol, y en la venta ya me ha retenido Hacienda el 19 %. Si el año que viene tengo que poner en la Declaración lo que me ha quedado como Incremento de Patrimonio, voy a pagar 2 veces a Haciendo. Me quedo de piedra pensando que esto pueda ser así. ¿Estás seguro?

En la casilla «gastos de administración y custodia», para los que tenemos Ing, ¿se pueden meter las comisiones que nos cobran al comprar acciones, o no?

Buenas Chamychester,

No. Las comisiones se suman al precio de compra y se resta del precio de venta. En la práctica, es cuando vendes cuando declaras esas comisiones.

Un saludo!!

Muchas gracias por la explicación, la verdad es que facilita mucho el trabajo. Es una pena que la agencia tributaria no realice esfuerzos por explicar esto claramente y sólo utilice la vía de la multa para castigar los errores (muchas veces no intencionados)

Por otra parte, estoy viendo que mi Broker (extranjero y con cuenta Omnibus), me cobra menos dividendo (en mi cuenta del broker) del que debería cobrarme y ellos me indican que (al ser omnibus), reportan todo a Hacienda como un único inversor. Hasta aquí, OK. Digamos que, sobre acciones españolas, me han retenido 17€ que supone 17% sobre los dividendos brutos (pongamos 100€) . En la casilla 027, ¿debo poner: 17€ o 19€ (que serían la retención a aplicar correctamente – 19%)? ¿Es obligación del broker retener bien? ¿Es mía reportar en Hacienda que he pagado de menos porque el broker retiene mal – aunque entiendo que, al ser omnibus, retiene bien en la global sólo que a mi me lo imputa mal?

Gracias por toda la ayuda!Sin duda, una web de referencia!

Muy buenas Borja,

Gracias :).

Totalmente de acuerdo contigo. La fiscalidad Española es demasiado complicada y enrevesada, y lo peor es que es así a propósito. Yo he conocido hasta otras 3 fiscalidades diferentes (Irlandesa, Inglesa y Alemana) y la Española es, de lejos, la más complicada. Parece estar hecha para castigar al contribuyente. En cualquier caso, te respondo:

Imagino que tienes DeGiro, los cuales retienen siempre de menos debido a que prestan las acciones (o a eso lo atribuyen ellos).

En la casilla 027 debes poner lo que te han retenido en realidad, es decir, 17€. Tendrás que «poner los otros 2€ que faltan» al hacer la declaración.

Si pones 19€ le estarás diciendo a Hacienda que te han retenido 19€ y le estarías mintiendo. Recuerda que se trata de meter lo que te han retenido, no lo que te deberían haber retenido. Ésto último ya se encarga Hacienda de calcularlo en base a los datos que les pasamos nosotros.

Se supone que el broker debería retener bien, pero la última y única responsabilidad de lo que declaramos es nuestra y de nadie más, así que es nuestra obligación asegurarnos que los datos que tiene Hacienda (sea pasados por nosotros o por el broker) sean correctos.

Muchas gracias a ti por pasarte, comentar y tus palabras.

Un saludo!!

Buenos días. Gracias por vuestro tutorial, es bastante didáctico para novatas como yo. Aún así en mi caso particular no termino de tenerlo claro del todo (es la primera vez que me toca declarar dividendos y encima son extranjeros). Estoy siguiendo vuestras indicaciones paso a paso pero creo que hay algo que estoy haciendo mal porque no me salen las cuentas. Os cuento a ver si podéis echarme una mano.

El caso es que en 2017 cobré un dividendo de unas acciones francesas que están en un broker francés. La información que tengo es esta:

gross dividend–>82,01;

net dividend–>57,41;

Less withholding tax–>24,60.

Por tanto, en la casilla 0027 indico 82,01 como ingreso íntegro y 0 como retenciones (puesto que en España no me han retenido nada). A continuación, voy a la casilla 0553 y como «rentas incluidas en la base del ahorro» incluyo de nuevo 82,01 y como retención el importe equivalente al 15%, es decir, 12,30€ (aunque en francia me han retenido el 30%). Es correcto? No termina de cuadrarme el resultado que me sale, de ahí mi duda.

Según el resultado del borrador haciéndolo así parece que me toca pagar 15,48€ más por esos dividendos (es decir, el 19% del bruto). Entendía que el 15% de lo retenido en Francia me lo aplicarían como deducción, pero parece que no es así (es decir, pensaba que al aplicar la deducción ahora me tocaría «pagar» solo un 4% extra, no el 19%). Estoy haciendo algo mal?

Gracias por adelantado. Un saludo.

Isabel

Buenas Isabel,

Has introducido los datos correctamente en el borrador.

A mí me sale que el 19% de 82,01€ (el bruto que has cobrado) son 15,58€, que es lo que tienes que pagar como residente fiscal en España. Probablemente esa es la cantidad que estés viendo. Lo que va del 19% al 30% se lo puedes reclamar a la Hacienda Francesa. El programa comprobará que de esos 15,58€ ya has pagado el 15% (lo que has metido en la casilla 553) y te «cobrará» lo demás.

Ten cuenta que dependiendo de la situación particular de cada uno puede haber cientos de retenciones y compensaciones.

Un saludo y gracias por tus palabras, pasarte y comentar!

Enhorabuena, tanto esta entrada como la de «declarar venta de acciones» me han ayudado mucho. Después de mucho buscar, aquí encontré la información más clara con diferencia. Un gran descubrimiento esta página.

Hablando de bokers extrangeros yo el año pasado me centré sólo en la información que tenía hacienda y me olvidé de declarar las operaciones y dividendos de deGiro :OOO!!!!, Me he dado cuenta este año!!, En fin Hacienda, por lo pronto, tampo se dio cuenta…Cruzaremos los dedos.

Buenas Mike,

Nos alegramos que hayas encontrado nuestros artículos útiles :).

No te preocupes demasiado por eso. Por desgracia, hay muchísima gente que no tiene constancia de cómo debe hacer la declaración. Es más, diría que prácticamente nadie sabe si la está haciendo bien al 100%…Y eso es culpa del sistema que han montado a propósito.

Muchísimas gracias por pasarte, comentar y tus palabras.

Un saludo!!