Hoy vamos a ver cómo meter los dividendos en la declaración de la renta.

Comienza la temporada de la declaración de la Renta y como viene siendo habitual, os traemos los artículos actualizados con los cambios de nuestra «querida» administración.

Para este artículo es interesante echarle un ojo a estos otros: cuentas multidivisa y dividendos extranjeros. No es obligatorio pero siempre viene bien.

Actualizado a 13 de Abril de 2023

Si nuestro artículo te parece de ayuda y te ahorra tiempo y dinero, puedes invitarnos a un café para agradecérnoslo y motivarnos para seguir haciendo este tipo de artículos en el futuro :). ¡¡Gracias!!

Sin más dilación, al turrón.

¿Qué vamos a ver?

Antes de empezar

Antes de comenzar, un pequeño truco para movernos más rápida y cómodamente por las diferentes páginas dentro del borrador. Si hacemos click sobre alguno de los dos números de la barra de navegación (en el 50 o 54 en esta captura):

Se nos abrirá una ventana como esta:

Metemos el número de página a la que queramos ir y pinchamos en Aceptar. El programa nos llevará directamente a esa página sin tener que andar pinchando en las flechas de anterior o siguiente. Esto nos ahorrará tiempo ya que nosotros siempre damos el número de página al que tenemos que ir a introducir datos.

Ahora sí, tras este pequeño pero muy útil truquillo, comenzamos.

Cómo meter los dividendos en la declaración de la renta

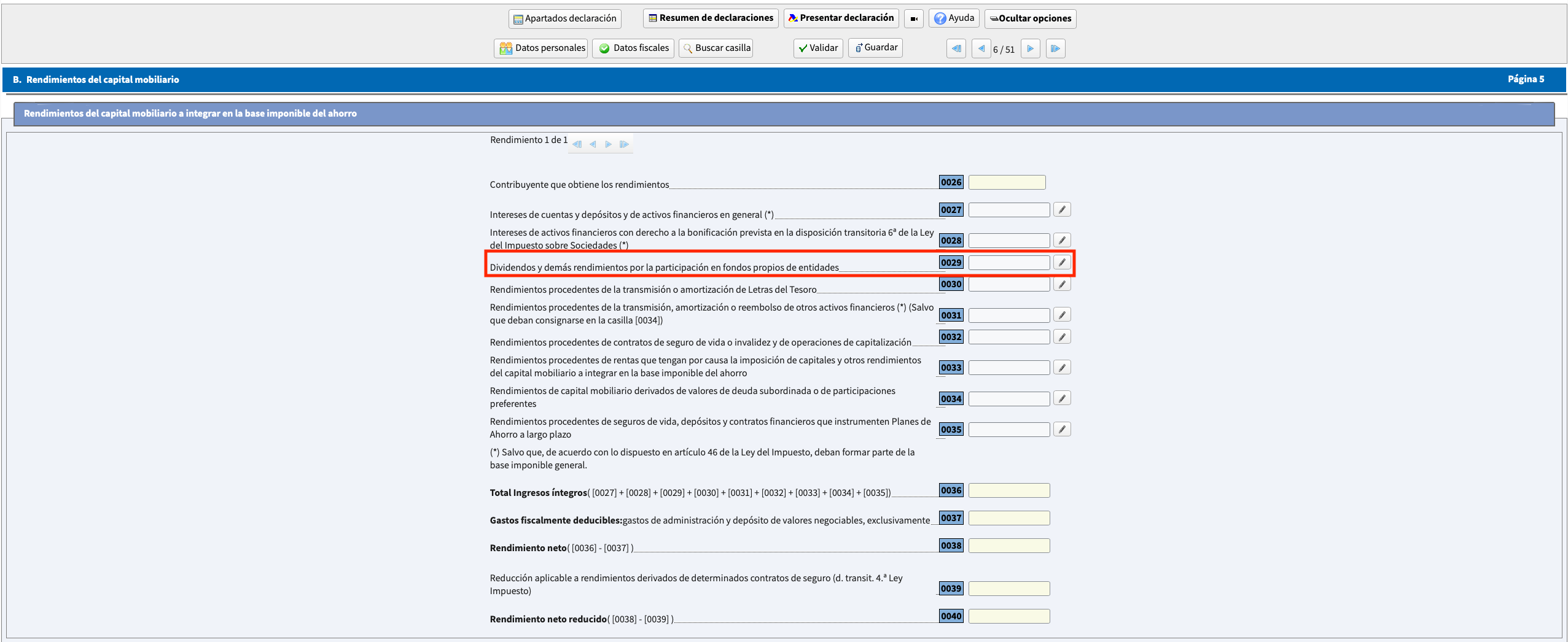

Lo primero que tenemos que hacer es añadir todos los dividendos a nuestro borrador. Así pues, nos vamos a la página 6 (Nota: cuando hablamos de página nos referimos a la que está en el centro de la imagen en la barra de arriba (6/54), no el texto de la derecha en la barra azul (Página 6). Eso será así para todo el artículo), bajo B. Rendimientos del capital mobiliario –> Rendimientos del capital mobiliario a integrar en la base imponible del ahorro -> Dividendos y demás rendimientos por la participación en fondos propios de entidades (casilla 29):

Si usáis un broker que deposite los valores en España tipo ING o Self Bank, estos datos habrán sido incorporados al borrador automáticamente. Si tenéis brokers que no depositan los valores en España tipo DeGiro o Interactive Brokers, éstos no aparecerán y tendremos que añadirlos nosotros.

Aunque no tengáis brokers «extranjeros», es vital que comprobéis que los datos son correctos. No sería la primera vez que algún broker comete un error o pasa información inexacta. Y tanto si es a favor como en contra nos puede suponer un gran problema. Por eso siempre recomendamos llevar nosotros mismos las cuentas y nunca confiar todo al broker. Y por supuesto comprobar que nuestro broker/s ha pasado toda (y bien) la información al borrador.

Pinchamos en el lápiz y se nos abre una pantalla como ésta:

¿Qué tenemos que meter aquí?

Muy sencillo.

- Ingresos íntegros: Suma de todos los dividendos recibidos. Extranjeros y Españoles. En euros y cantidad bruta.

- Retenciones: la retención practicada en destino. Extranjeros y Españoles. En euros. Esto es, a los dividendos brutos recibidos en origen, hay que aplicarle la retención en origen: 15% USA y Holanda, 26,375% Alemania, 0% UK… Lo que queda, es el neto de origen, y a lo que hay que aplicarle el 19% de retención de destino. Tenéis un ejemplo bastante explicativo aquí. Ahora veremos un ejemplo de todos modos.

- Gastos de administración y depósito: aquí se puede poner la suma de todos las comisiones de custodia o cobro de dividendos (si habéis tenido). En esta casilla se puede meter la comisión mensual obligatoria de Interactive Brokers (ojo, solo aquella cantidad de los 120$ que no habéis utilizado) o la de conectividad de DeGiro, por ejemplo.

Ejemplo simple para broker «español»

Supongamos que cobramos los siguientes divis brutos en un broker «español» tipo ING o Self Bank:

- España: 1.000€

- USA: 700€

- UK: 300€

- Alemania: 500€

¿Cómo deberíamos rellenar la casilla 0029?

- Ingresos íntegros: 1.000 + 700 + 300 + 500 = 2.500€

- Retenciones: este es menos fácil:

- España: 1.000 * 0,19 = 190€.

- USA: 700 * 0,15 = 105€ (recordad que es retención de ORIGEN, esto es, un 15%).

- UK = 0€ (UK no retiene de ORIGEN).

- Alemania = 500 * 0,26375 = 131,875€.

- Retención de Destino (una vez tenemos lo que nos retienen en Origen, hay que aplicar el 19% a lo que nos queda): 700 + 300 + 500 – 105 – 0 – 131,875 = 1.263,125 * 0,19 = 239,99€ (esta es la retención de Destino a los divis extranjeros).

- Sumamos todas las retenciones en destino: 190 + 239,99 = 429,99€

- Gastos de administración y depósito: 100€ (supongamos que no hemos hecho compras en IB y nos han cobrado íntegramente los 120 dólares de custodia y eso son 100€).

Eso es todo. Como vemos, bastante sencillo hasta el momento…¿no?

Si solo has cobrado dividendos españoles, tus obligaciones con Hacienda en cuanto a divis acaban aquí. Si has cobrado dividendos fuera de España, entonces aún nos queda un pequeño paso más para meterlos correctamente en la declaración.

Doble Imposición Internacional

Si hemos cobrado dividendos extranjeros debemos meter los datos para recuperar la doble tributación si tenemos broker «español» o pagar lo que nos hemos ahorrado si tenemos un broker «extranjero».

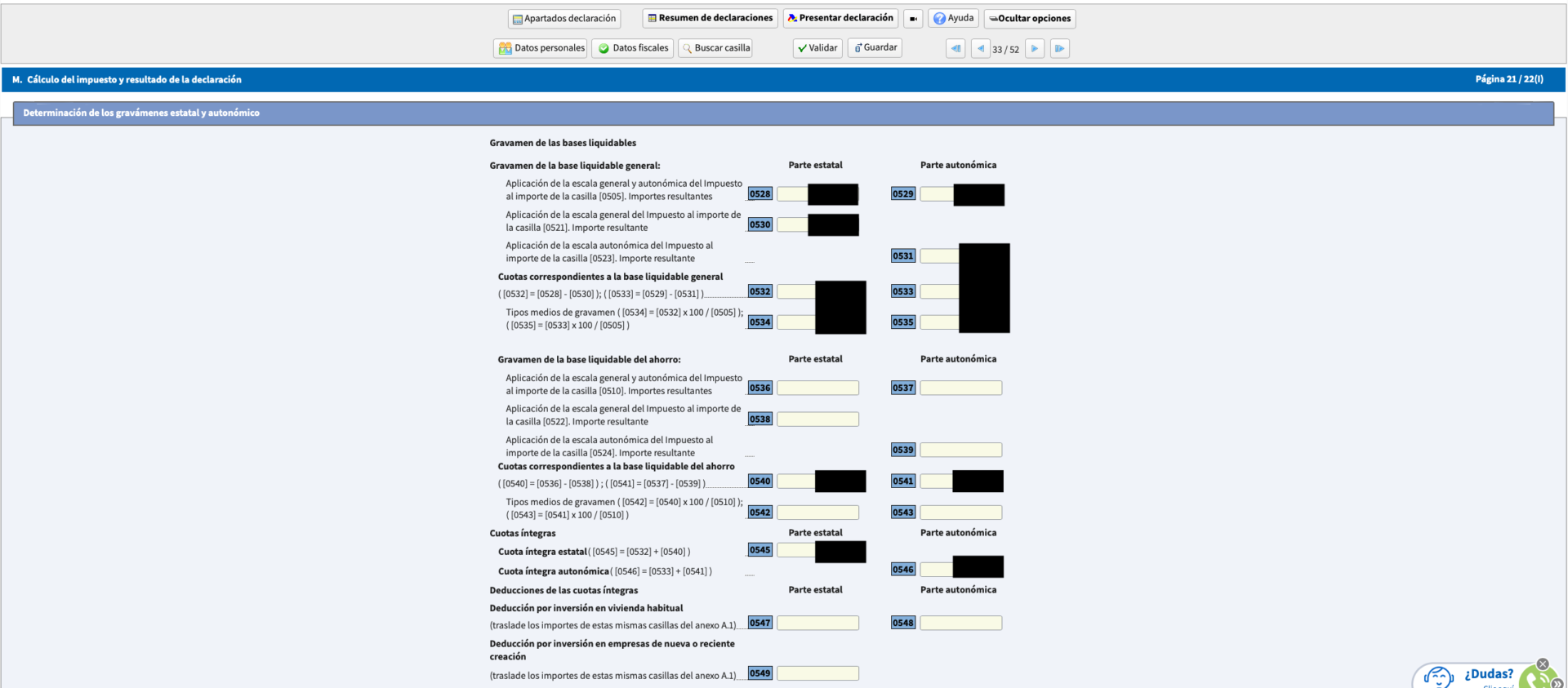

Para ello debemos irnos a la página 33 del borrador. Sección M. Cálculo del impuesto y resultado de la declaración:

Aquí nos tenemos que ir un poco más abajo donde dice Cuota resultante de la autoliquidación:

La casilla en cuestión es la 0588 – Deducciones por doble imposición internacional, por razón de las rentas obtenidas y gravadas en el extranjero. Pinchamos en el lápiz para introducir los datos.

Pinchamos en el lápiz de Rentas incluidas en la base del ahorro. Se nos abrirá una pantalla como esta:

¿Qué tenemos que meter aquí?

- Rendimientos netos reducidos del capital mobiliario obtenidos en el extranjeros incluidos en la base del ahorro: son los dividendos extranjeros brutos sujetos a retención de origen. Es decir, la suma de todos los dividendos extranjeros brutos menos los de UK (o cualquier otro cuya retención de ORIGEN sea 0). En Euros.

- Impuesto satisfecho en el extranjero: los impuestos pagados en el extranjero hasta un máximo del 15% (por el tratado de doble imposición). Para USA y Holanda sería todo ya que retienen de origen el 15%, pero para Alemania solo podríamos meter el 15%, no el 26,375% que actualmente retienen de origen.

Siguiendo nuestro ejemplo

Recordemos que supusimos que habíamos cobramos los siguientes divis brutos en un broker «español»:

- España: 1.000€

- USA: 700€

- UK: 300€

- Alemania: 500€

¿Cómo deberíamos rellenar la casilla 0588?

- Rendimientos netos reducidos del capital mobiliario obtenidos en el extranjeros incluidos en la base del ahorro: 700 + 500 = 1.200€

- Impuesto satisfecho en el extranjero: para este hay que hacer algún cálculo sencillo extra:

- USA: 700 * 0,15 = 105€

- UK = 0€ (UK no retiene de ORIGEN).

- Alemania = 500 * 0,15 = 75€ (aunque Alemania retiene el 26,375% de origen, solo podemos indicar el máximo del convenio de doble imposición, esto es el 15%).

- Sumamos todo: 105 + 0 + 75 = 180€

Y aunque os parezca increíble ya hemos acabado. No hay que hacer nada más. De verdad.

Ejemplo teniendo broker «español» y «extranjero»

Supongamos ahora que tenemos un broker «español» y otro «extranjero». ¿Cómo habría que meter los dividendos en la declaración de la renta en este caso?

Vamos a suponer también que las acciones Españolas están en un broker «español» (ING por ejemplo) y las extranjeras en un broker «extranjero» (Interactive Brokers por ejemplo). Además, suponemos las mismas cantidades:

- España: 1.000€

- USA: 700€

- UK: 300€

- Alemania: 500€

Comencemos:

Casilla 0029

- Ingresos Íntegros: 1.000 + 700 + 300 + 500 = 2.500€

- Retenciones: este es más fácil que en el ejemplo anterior:

- España: 1.000 * 0,19 = 190€.

- Como las extranjeras las tenemos en Interactive Brokers y no hemos pagado ninguna retención en destino (esto es en España), no metemos nada de esto.

- Total = 190€

- Gastos de administración y depósito: 100€ (supongamos que no hemos hecho compras en IB y nos han cobrado íntegramente los 120 dólares de custodia y eso son 100€).

Y ya está. Todavía más sencillo.

Casilla 0588

- Rendimientos netos reducidos del capital mobiliario obtenidos en el extranjeros incluidos en la base del ahorro: 700 + 500 = 1.200€ (recordar, solo aquellos dividendos sujetos a retención en Origen que no han pagado nada en España. No se ponen los provenientes de UK porque no retiene nada en Origen).

- Impuesto satisfecho en el extranjero: para este hay que hacer algún cálculo sencillo extra:

- USA: 700 * 0,15 = 105€

- UK = 0€ (UK no retiene de ORIGEN).

- Alemania = 500 * 0,15 = 75€ (aunque Alemania retiene el 26,375% de origen, solo podemos indicar el máximo del convenio de doble imposición, esto es el 15%).

- Sumamos todo: 105 + 0 + 75 = 180€

Fijaros que esta casilla es exactamente igual que en el anterior ejemplo, ya que lo que el programa nos pide en esta casilla es los dividendos que hemos cobrado en el extranjero y que están sujetos a retención de origen (USA, Alemania, Holanda, Francia, Portugal…) y además, los impuestos que hemos pagado en el país de origen.

Debemos rellenar esta casilla sí o sí porque de no hacerlo, el programa te aplicará el 19% de retención al ver que no has pagado nada en impuestos y por tanto estarías pagando realmente el doble (en realidad estarías pagando el 15% del tratado de doble imposición dos veces, que es justamente lo que queremos evitar rellenando esta casilla).

Ejemplo teniendo broker «extranjero»

Vamos a ver ahora cómo habría que meter los dividendos en la declaración teniendo toda nuestra cartera en un broker «extranjero».

Recordemos las cantidades:

- España: 1.000€

- USA: 700€

- UK: 300€

- Alemania: 500€

Comencemos:

Casilla 0029

- Ingresos Íntegros: 1.000 + 700 + 300 + 500 = 2.500€

- Retenciones:

- España: 1.000 * 0,19 = 190€.

- No hay que meter nada de las extranjeras porque no hemos pagado ninguna retención en destino (esto es en España).

- Total = 190€

- Gastos de administración y depósito: 100€ (supongamos que no hemos hecho compras en IB y nos han cobrado íntegramente los 120 dólares de custodia y eso son 100€).

Y ya está.

Casilla 0588

- Rendimientos netos reducidos del capital mobiliario obtenidos en el extranjeros incluidos en la base del ahorro: 700 + 500 = 1.200€ (recordar, solo aquellos dividendos sujetos a retención en Origen. No se ponen los provenientes de UK porque no retiene nada en origen. Además, tampoco se ponen las españolas porque para los residentes fiscales españoles la retención en Origen y Destino para las empresas española coincide).

- Impuesto satisfecho en el extranjero: para este hay que hacer algún cálculo sencillo extra:

- USA: 700 * 0,15 = 105€

- UK = 0€ (UK no retiene de ORIGEN).

- Alemania = 500 * 0,15 = 75€ (aunque Alemania retiene el 26,375% de origen, solo podemos indicar el máximo del convenio de doble imposición, esto es el 15%).

- Sumamos todo: 105 + 0 + 75 = 180€

Y se acabó.

Fijaos que es exactamente de la misma manera que hemos visto en el ejemplo anterior.

Hay que tener en cuenta que la retención de Origen y Destino en una empresa española para un residente fiscal español, coinciden. Es la misma. Por tanto tenemos que seguir el mismo proceso que el ejemplo anterior para meter los dividendos en la declaración.

Llevar nuestro propio registro

Lo hemos dicho en innumerables ocasiones, es fundamental llevar nuestro propio control sobre todo lo que hacemos, dividendos incluidos.

Aunque nos fiemos del broker ellos no son responsables de firmar nuestra declaración de la renta. Pero aunque lo fueran, personalmente, creemos que igualmente hay que llevar un control para saber si nos están reteniendo bien o estamos pagando de más. Es nuestro dinero y nuestra estrategia se basa en los dividendos. Tenemos que asegurarnos que cada euro que nos corresponde entra en nuestra «hucha» y no en la del broker o Hacienda.

Dicho esto, si tienes un broker «español» («español» = deposita los valores en España) como ING o Self Bank, ellos pasarán toda la información fiscal a Hacienda y te aparecerá en el borrador, pero esto no significa que la información sea correcta. Llevar un control en una hoja de excel (o similares) nos ayudará a detectar posibles fallos y a estar muy tranquilos con lo que hacemos.

Si tienes un broker «extranjero» («extranjero» = no deposita los valores en España) como DeGiro o Interactive Brokers, no pasarán información fiscal a Hacienda, por tanto tendrás que llevar un control sí o sí. Aunque el broker te dé unos extractos en los que aparece esta info, es de sobra conocido que, por ejemplo en DeGiro siempre bailan unos decimales con los dividendos (debido a que prestan tus acciones y demás).

Además, tener una hoja de excel que recoja estos datos (te vale con fecha, importe bruto en moneda local y tipo de cambio a euros como parámetros de entrada) te permite hacer todos estos cálculos de una manera super sencilla y rápida. Solo hay que usar unas cuantas fórmulas y listo. Te pegas un curro interesante un par de tardes, pero te olvidas el resto de años (hasta que nuestros queridos políticos decidan cambiar las reglas del juego una vez más, claro).

Despedida

Meter los dividendos en la declaración de la renta es sencillísimo.

Lo más complicado (que tampoco) es llevar un control de los mismos. El que más y el que menos seguro que lleva un cierto control de los dividendos que cobra. Por tanto, el 95% del trabajo ya lo tenemos hecho. Ahora solo faltaría hacer un par de cálculos más para obtener los datos que Hacienda necesita. Lo mejor de todo es que esto es un proceso automatizable, por tanto solo requerirá el esfuerzo una vez.

Y vosotros…¿Tenéis dividendos extranjeros que meter en la declaración? ¿Los tenéis en brokers «españoles? ¿Comprobáis que los datos han sido aportados correctamente?![]()

Si te ha gustado, por favor, puntúa el artículo con las estrellas de abajo y/o compártelo.

No te olvides de suscribirte al blog para no perderte nada de lo que publicamos. También puedes seguirnos en Twitter donde comentamos casi a diario.

Por último, si nuestro artículo te ha parecido de ayuda y te ha ahorrado tiempo y dinero, puedes invitarnos a un café para agradecérnoslo y motivarnos para seguir haciendo este tipo de artículos en el futuro :). ¡¡Gracias!!

Poco a Poco…

felicitaros por el blog , estais ayudando a mucha gente para empezar a invertir , sin gente como vosotros seria muy dificil estes tramites para gente no preparada , así que mi mas sincera enhorabuena, y gracias por todo , os sigo en las redes , os deseo lo mejor en vuestra nueva etapa…….!

mi pregunta es como se declaran los divis cuando son dos titulares de la cuenta ? mitad cada uno ?gracias

Muchas gracias, kajapi 🙂

Correcto. En las cuentas con dos titulares, todo al 50% (dividendos, plusvalías, minusvalías, PUTs…).

Muchas gracias por pasarte, comentar y seguirnos.

Un saludo!!

Hola!

Una pequeña interpretación. Aunque tengas las empresas alemanas en un broker español, la retención en origen la aplica Alemania, luego sólo puedes indicar el 15% legal en la retención alemana. Indicarías el 15% de origen más el 14% que retienen en España (el 19% del montante resultante tras la retención en origen).

Saludos

Buenas Olimpo,

No entiendo tu última frase: «Indicarías el 15% de origen más el 14% que retienen en España (el 19% del montante resultante tras la retención en origen).»

Se te ha colado un 1 y quería decir 4%? A qué te refieres con indicar? A Hacienda solo le tienes que indicar el bruto cobrado, lo que te han retenido en destino (en este caso el 26,375% en alemania + 19% en España) y luego en el apartado doble imposición (casilla 0588) el 15% del bruto de origen. Luego es el programa el que hace todos los cálculos.

Algo no he entendido bien jejeje.

Gracias por pasarte y comentar.

Un saludo!!

Hola Ilde,

Yo lo que indicaría :

-Casilla retención dividendos: retención del 14% (es el 19% del 73,625% que llega de Alemania)

-Casilla retención imposición internacional (la 0588): el 15% del convenio de doble imposición.

No se puede poner en la casilla «española» de los dividendos ninguna retención que Hacienda no haya cobrado directamente, ya que la retención es en origen. Digamos que, salvo caso especial de tramitación de reducción de retención (como el W8BEN de USA o lo de Francia si lo aplican bien) el dinero llega a tu broker español minorado por la retención en origen. Por eso ha de ir a la 0588 pero respetando el límite del 15%.

Aprovecho y te pregunto una cosa. Cómo justificaste ante Hacienda el traspaso de acciones de ING a IB, si lo hiciste? Me lo meten en los datos fiscales como venta y recompra sin opción a desgravar pérdidas por no cumplir la regla de los dos meses. El roto me supone 200 pavos 🙁

Saludos

Vale, ahora te he entendido, pero…yo siempre he creído que España te retiene el 19% de lo que llega a España, es decir, del neto en Origen. Ejemplo: si cobras 100€ en Alemania y suponiendo la retención de Origen del 26% (por simplicidad), a España llegan 74€. España aplica el 19% a esos 74€, no a los 100€…¿no? Eso es lo que siempre he entendido yo.

Nunca hemos cobrado dividendos extranjeros en un broker español, así que no lo he podido comprobar personalmente, pero creía que era algo claro.

En cuanto a lo del traspaso…nosotros traspasamos desde DeGiro, por lo que no estamos en esa situación. En cualquier caso, creo que se debería tomar con un traspaso y no como ventas. Tú solicitaste un traspaso, lo que ING hiciera para llevar a cabo ese traspaso es cosa suya, no tuya. Creo que eso es fácilmente justificable ante Hacienda. Yo les llamaba por teléfono para decírselo.

Un saludo!!

Si, si: decimos lo mismo pero distinta forma, jeje. Sólo te comentaba lo de quitar que hay que apuntar el 26 en la retención española, lo tienes escrito arriba 😉

Llamaré por teléfono a ING y pondré ticker a IB. El fallo está en IB, quien ha hecho la venta es Auriga, no Renta 4. A ver si lo arreglo.

Saludos

:S…tío, no lo veo. Te importa pegarme la frase o párrafo exacto? Será porque es Viernes y estamos a tope con los artículos (aunque parezca que no, he llegado a un punto que todo me parece igual jejeje).

Qué raro que IB haya hecho eso…no?? A ver qué te dicen. Yo estoy seguro que eso no lo tienes que tributar como venta, porque no ha sido una venta, sino un traspaso.

Un saludo!!

Ve con más calma, jejejejeje.

Ahhhhhhhhh, ahora me he dado cuenta que el que se ha despistado soy yo, que también estoy de viernes. Entendí al revés, que metías las retenciones de origen en vez de las de destino, y ahora al copiar el párrafo me he dado cuenta que se me han cortocicuitado los cables. Perdona!!!

Saludos.

Yo el año pasado la hice gracias a ustedes y este año igual.

Gracias!!!

¡Muchas gracias a ti jpp! 🙂

Te mato…xDDD

Genial Explicación como dicen los compañeros. Tengo un atasco. Y es que en la casilla 588 introduzco los datos cuando entro la ventana desplegable de la casilla según tu explicación, pero luego no cifra alguna en la propia casilla. Y de hecho tampoco me cambia el resultado de la Declaración. No sé si me estoy dejando algo por hacer.

Luego en otro orden, tengo ING y según el informe no me descuentan en acción USA el 15 %. Por ejemplo de un dividendo bruto de 11,87 €, me descuentan 2,10 € (17,6%) supongo que debe estar bien, y debe ser el efecto divisa….

Gracias De nuevo

Muy buenas Carlos,

No entiendo muy bien lo de «no cifra alguna en la propia casilla». Te refieres a que metes los datos y luego la casilla no refleja esos números una vez guardados?

A tu segunda cuestión no tengo respuesta porque no tenemos acciones extranjeras en ING, pero hay muchísimos compañeros que sí y te podrán confirmar lo que dices (que dicho sea de paso, tendría toda la lógica en mi opinión).

Gracias por pasarte y comentar.

Un saludo!!

Disculpa, se me escapó una palabra. Sí. En el caso primero sucede eso, introduzco los datos en la ventana emergente de la casilla 588. Cuando pulso ‘ok’ y salgo, la casilla 588 sigue vacía. Por contra, si vuelvo a entrar en la casilla, en las ventanas sí que aparecen los datos que había introducido.

Ah vale, sí es normal. Si solo tienes Rentas incluidas en la base del ahorro, no aparecerá nada. Si por el contrario tienes Rentas incluidas en la base general (columna de la izquierda en la ventana que se abre cuando pinchas en el lápiz de la casilla 0588), entonces sí que te aparece la suma de ambos (base general y base del ahorro) al guardar los datos.

Te lo confirmo porque yo cobro en libras y tengo que meter mi sueldo en la declaración. Se hace ahí y lo acabo de comprobar. Sheila solo tiene dividendos extranjeros y no le aparece nada en esa casilla, pero si pincho aparecen los datos que hemos metido. Así que estate tranquilo que es así.

En cuanto a que los metes y la declaración no varía es normal también. La declaración depende de muchas más cosas que los dividendos. Dependiendo de tu situación fiscal te devolverán dobles retenciones (divis extranjeros en broker español) o no, o tendrás que pagar el deceso de retenciones (divis extranjeros en broker extranjero) o no.

Un saludo!!

Creo que la duda de Carlos es lo que me pasaba a mí.

– Pinchas en la casilla 588

– Pinchas en Base del ahorro

– En esta ventana hay 3 casillas: «Rendimientos», «Ganancias» e «Impuestos».

Creo que para que «coja» el número algunos años hay que meterlo en Ganancias y este año hay que meterlo en Rendimientos…

Muchas gracias por el aporte José Luis.

Un saludo!!

Enhorabuena, estupendo artículo.

Quería hacer una matización, porque aunque los cálculos funcionan bien como está explicado, creo que hay un problema que al menos debe tenerse en mente.

En el apartado «Ejemplo simple para broker español», para obtener la retención en destino de las empresas extranjeras , primero calculas el neto en origen (importe bruto x porcentaje de retención en origen) y luego le aplicas el 19% sobre dicha cantidad.

Esta forma de calcularlo coincide con la información que algunos brokers, como ING, envían a Hacienda. Sin embargo, Hacienda no quiere el 19% del importe neto en origen, sino el 19% del importe bruto.

No hay problema porque al hacer la declaración de la renta se produce un ajuste interno automático. Por un lado Hacienda querrá el 19% del importe bruto de las extranjeras, pero por otro, con el convenio de doble imposición, tiene que descontarnos hasta un máximo del 15% de lo ya retenido en origen.

Saludos.

Muy buenas perico,

Muchas gracias por la matización.

Un saludo!!

Hola,

he conseguido meter las acciones gracias a tu blog, pero los dividendos me están costando más 😛

El broker es extranjero, y tengo dividendos de acciones españolas y extranjeras.

En ingresos íntegros: ok

En las retenciones: Sumo todas las retenciones que me ha realizado el broker en origen, 15%USA, 19% España… Y a este valor le vuelvo aplicar el 19% en destino y hago la sumatoria de los dos importes?

La duda que tengo, es que si el broker es extranjero pero la acción es española, tengo que aplicar la retención de origen y destino?

Muchas gracias y saludos.

Buenas Carlos,

Tu caso es el que explicamos en el punto 4. Ejemplo teniendo broker “extranjero”. Que es el mismo que el del punto 3.

En retenciones tendrás que poner la suma de todas las retenciones en origen hasta un 15% del convenio de doble imposición si son extranjeras (en las españolas pones todo). Y ya está. No tienes que aplicar el 19% en destino. Eso ya lo hace el programa él solito.

En la casilla 0588 meterás la doble imposición sin incluir las españolas ni aquellas con retención en Origen 0 (como las UK) tal y como explicamos en el punto 3 (que te llevará al 2).

Gracias por pasarte y comentar.

Un saludo!!

Gracias por la celeridad en tu respuesta!

¡A mandar! 🙂

Buenas, buen artículo. Una pregunta, si tienes fondos de inversión, las comisiones de los fondos se puede o debe meter en la casilla 0029?

Muy buenas jmisma,

Desconozco la fiscalidad de los fondos y por tanto qué se puede deducir y qué no ni dónde meterlo, lo siento. A ver si algún compañero lo sabe y te lo puede decir.

Gracias por pasarte y comentar.

Un saludo!!

Buenos días pareja,

En dos palabras: IM PRESIONANTE

Artículo fundamental para toda persoan que cobre dividendos. Porque tan importante es seleccionar buenas empresas con buena rentabilidad como realizar una efectiva declaración fiscal. Y por lo general esta última parte se suele dejar de lado

Saludos aristócratas

¡Muchas gracias Barón del Dividendo!

Totalmente de acuerdo. Pagar lo que nos corresponde (no menos, pero sobre todo no más) es fundamental.

Gracias por pasarte y comentar.

Un saludo!!

Hoooola chicos,

Otro año más a hacer la declaración de la renta.

¿Váis a subir actualización de este post con la declaración de 2018?

Genial todos vuestros post !!!

Gracias

Muy buenas Carlos,

Sí, durante un par de semanas iremos sacando 2 artículos por semana para que lo tengáis todo actualizado lo antes posible. De hecho, mañana publicamos la revisión de este mismo artículo.

Muchas gracias por pasarte y comentar.

Un saludo!!

Buenas noches,

he estado modificando el borrador 2018 y, por lo que he podido ver, la casilla de los dividendos estatales es la 28 y la de la doble imposición está en la casilla 588.

Corregidme si no estoy en lo cierto.

¡Saludos!

Buenas Wifrey,

Acabamos de publicar la revisión y las nuevas casillas son la 0029 y la 0588.

Un saludo!!

Hola IPP:

Ante todo, mil gracias por este y todos vuestros artículos, siempre tan didácticos, que habrán animado, seguro, a muchos a la en principio temible aventura de invertir con un broker extranjero. Es mi caso.

He estado leyendo el artículo y los comentarios y, salvo que se me haya pasado alguno, no he encontrado respuesta a mi duda. Opero con Interactive Brokers y, aunque tengo la cuenta en Euros, cobro los dividendos de las acciones USA en dólares. Pero en el IRPF tengo que declararlos en Euros. ¿Qué cambio aplicáis para hacer la conversión? Imagino que será el del día que se cobra el dividendo. Esto te obliga a tener un control muy inmediato de las fechas en que se cobran los dividendos para tener la prevención de anotar el cambio de ese día en tu excel y el correspondiente contravalor para luego, el año siguiente, saber qué importes en Euros declarar (aunque nosotros siempre los hayamos mantenido en dólares). ¿Es correcto lo que digo? En este caso, ¿dónde consultáis dicho cambio? ¿Es un cambio neutro (o sea, un término medio entre el de compra y el de venta del par EURUSD, dado la operación de cambio realmente no se ha hecho)?

Muchas gracias.

Muy buenas Santi,

Es correcto lo que dices. Nosotros aplicamos el tipo de cambio que nos indica IB en sus reportes. Lo sacamos dividiendo los Euros por los Dólares. Si has recibido ya divis y has visto los extractos, verás que IB siempre te pone la cantidad en Dólares y su equivalente en Euros. Pues para sacar el tipo de cambio dividimos ambos valores.

Tienes más información en esta otra entrada: https://www.invirtiendopocoapoco.com/fiscalidad-en-cuenta-multidivisa/

Lo que buscas está explicado en el punto 5. Dividendos.

Espero que te sirva.

Muchas gracias a ti por pasarte y comentar.

Un saludo!!

Hola!

Mi experiencia es de supernovato 🙂 y tengo en DeGiro dividendos cobrados el 2018 de una empresa cotizada española. De momento llego a 9€ y desde Degiro me retienen 1,44€. Les mando email por que veo que el 19% es: 1,71€ y me dicen esto:

«Estimado inversor,

El Dividendo recibido fue de 9 EUR y la retención aplicada de 1,44 EUR.

Nuestro liquidador calcula la retención adecuada en función de la cantidad de acciones de las que disponga el bróker y cada inversor. Tenga en cuenta que el imoprte retenido puede variar levemente a la alta o a la baja en función de la cantidad de acciones que estén prestadas. »

Entonces tengo la duda de cual importe poner!!! en la casilla 0029 para la renta 2018.

Por otro lado he visto este post en Rankia:

https://www.rankia.com/foros/fiscalidad/temas/4152160-retenciones-dividendos-degiro-no-deducibles-irpf

Y si no lo entiendo mal, no se puede poner aquellas retenciones extranjeras pq. no lo ha retenido la Hacienda española.

Ahora sí que estoy liado!!!!

Gracias y saludos.

Muy buenas Fran,

Sí, lo de DeGiro es conocido, pero en tu caso es muy fácil.

En la casilla 0029 tienes que meter:

– Ingresos íntegros: 9€

– Retenciones: 1,44€

Y listo.

Fíjate que en retenciones tienes que meter lo que el broker te ha retenido, no lo que debería haberte retenido. Ésto último ya lo sabe Hacienda. Tendrás que abonar los 0,27€ que te retuvieron de menos.

No hay lugar a retenciones extranjeras porque tú eres residente fiscal español y has cobrado un dividendo de una empresa española, por tanto la retención en Origen es la retención en Destino (19% española, no tienes que pagarle a ninguna otra Hacienda más).

Gracias por pasarte y comentar.

Un saludo!!

Rehola!

Gracias por la rapidez en las respuestas!

Ahora lo tengo más claro.

tienes un blog excelente.

Gracias y saludos.

Gracias a ti, Fran 🙂

Un saludo!!

¡Buenas tardes IPP!

Al cobrar dividendos de acciones de Blackstone de New York con DeGiro, he recibido varios conceptos distintos a la vez con los nombres de cupón, rendimiento del capital y ganancia patrimonial.

Yo entiendo que todo esto son los dividendos pero escrito con distinto nombre, ¿verdad? No sé que otra cosa puede ser… En hacienda lo declaro como ingresos de dividendos, ¿verdad?

¡Gracias!

Buenas Wifrey,

No conocemos Blackstone, así que no te podemos decir el tipo de remuneración que tiene. Siendo DeGiro me espero cualquier cosa. Tiene pinta de ser el dividendo, sí, pero no te lo puedo asegurar, lo siento.

Un saludo!!